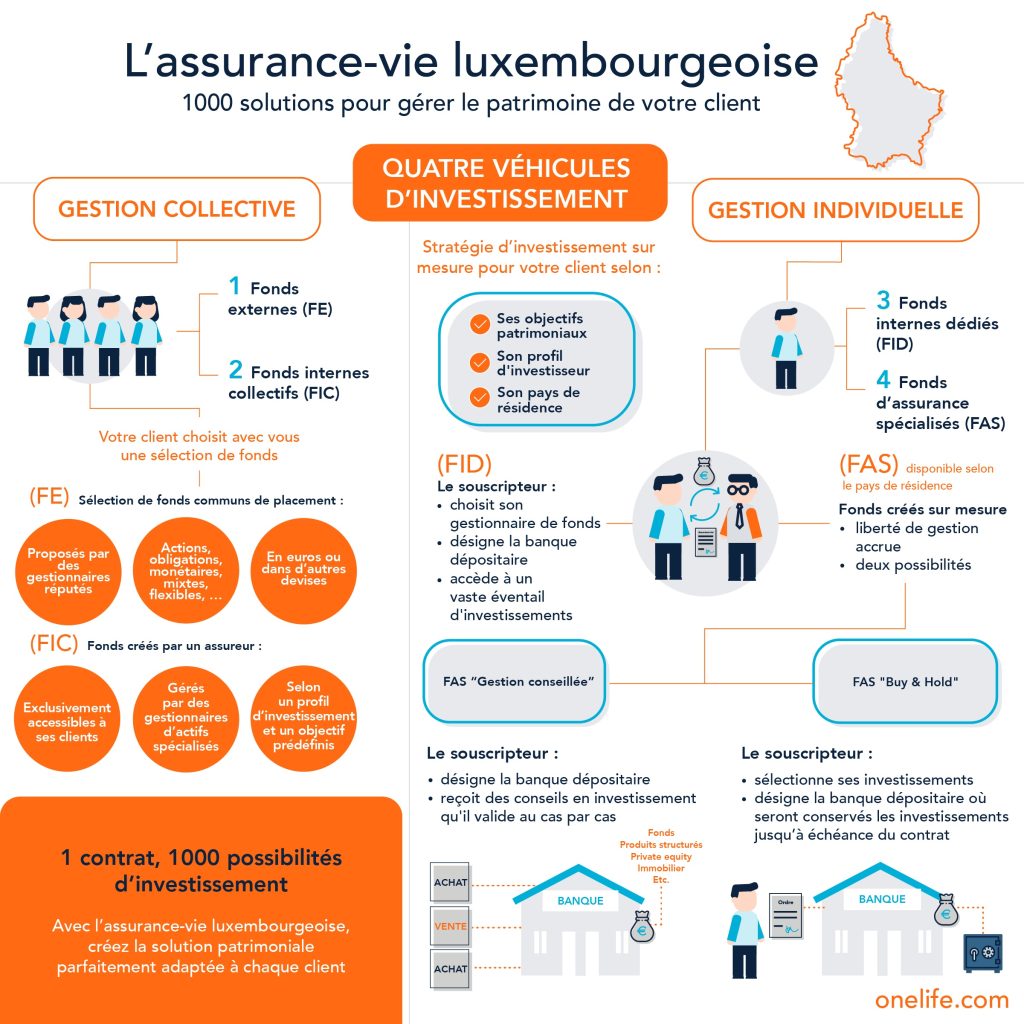

L’assurance-vie luxembourgeoise offre une flexibilité et une sécurité sans pareille en matière de placements. Au cœur de cette architecture, quatre véhicules adaptés aux différentes formes d’investissement : les fonds externes (FE), les fonds internes collectifs (FIC), les fonds internes dédiés (FID) et les fonds d’assurance spécialisés (FAS).

Choisir l’assurance-vie luxembourgeoise, c’est pour le client bénéficier d’une stratégie d’investissement sur mesure en fonction :

- De ses objectifs patrimoniaux

- De son profil d’investisseur

- De son pays de résidence actuel et futur

Les différents véhicules pour réaliser un investissement dans une assurance-vie

Quatre véhicules sont disponibles pour loger les investissements au sein du contrat d’assurance-vie :

- Les véhicules à gestion collective :

- Les fonds externes (FE): sélection par l’assureur de fonds communs de placement proposés par des gestionnaires de fonds internationaux réputés. En savoir plus.

- Les fonds internes collectifs (FIC): fonds créés sur mesure par un assureur en collaboration avec des gestionnaires d’actifs réputés selon des objectifs spécifiques. Les FIC sont propres à un assureur et sont réservés à ses clients. En savoir plus.

- Les véhicules à gestion individuelle

- Les fonds internes dédiés (FID) : fonds d’investissement conçus sur mesure pour le client, gérés par le gestionnaire de son choix, et dont les actifs sont détenus dans la banque dépositaire qu’il a désignée. En savoir plus.

- Les fonds d’assurance spécialisés (FAS) : fonds sur mesure avec deux possibilités de gestion: soit permettre au client de gérer ses investissements avec l’aide d’un conseiller, soit d’investir en une seule fois et de conserver ses placements jusqu’à l’échéance, sans intervention d’un gestionnaire. En savoir plus.

L’accès à ces différents véhicules dépend de la fortune mobilière nette, du montant investi dans le contrat d’assurance-vie et du pays de résidence du souscripteur. Il est possible de combiner plusieurs véhicules au sein d’un même contrat en fonction des objectifs.

Les fonds à gestion collective

Les fonds externes (FE)

L’assureur propose une sélection de fonds communs de placement commercialisés et gérés par des gestionnaires de réputation internationale. Le souscripteur fait son choix avec l’aide de son conseiller en fonction de ses objectifs et de son profil de risque.

Le client a le choix entre des fonds d’actions, d’obligations, monétaires, mixtes, flexibles, etc., qui peuvent être gérés activement ou non, libellés en euros ou dans d’autres devises, et qui, en outre, peuvent éventuellement avoir un certain thème, tel que sectoriel, géographique, ESG…

Les fonds internes collectifs (FIC)

Ce sont des fonds conçus sur mesure par l’assureur en collaboration avec des gestionnaires réputés et qui sont réservés aux clients de la compagnie afin de répondre à leurs différents objectifs patrimoniaux et profils d’investissement.

Ils permettent un plus haut degré de personnalisation que les fonds externes à des conditions de fortune mobilière et de montant investi inférieures à celles des fonds à gestion individuelle.

Les arbitrages automatiques

Les véhicules à gestion collective proposent une option d’arbitrage automatique, activable ou désactivable à n’importe quel moment.

L’arbitrage automatique permet d’activer des achats et des ventes automatiques de fonds au sein du véhicule afin de :

- Sécuriser les plus-values

- Minimiser les pertes

Les fonds à gestion individuelle

Les fonds internes dédiés (FID)

Le patrimoine du client est confié au gestionnaire de son choix, qui propose une gestion personnalisée basée sur ses objectifs et son profil d’investisseur. Les actifs sont détenus par la banque dépositaire de son choix.

Cette formule permet une stratégie d’investissement sur mesure. Elle offre aussi un accès à un plus vaste choix d’actifs, en fonction, toutefois, de la fortune mobilière nette du client et du montant investi dans le contrat.

Pour les familles : le FID Umbrella

Les membres d’une même famille peuvent détenir un FID en commun pour leurs contrats d’assurance-vie respectifs, pour autant qu’ils aient la même politique de gestion des investissements.

Les fonds d’assurance spécialisés (FAS)

Attention : la disponibilité de ce véhicule dépend du pays de résidence du souscripteur.

Avec ce véhicule, le souscripteur accède à une liberté de gestion accrue. Les actifs sont confiés à la banque dépositaire de son choix, avec deux possibilités en matière de gestion :

- Le FAS « gestion conseillée » : le client choisit son conseiller en investissements (CIF). Ce dernier lui envoie des propositions d’achat et de vente qu’il valide au cas par cas. Le client reste ainsi acteur de la gestion de son patrimoine.

- Le FAS « Buy and Hold » : le client sélectionne les actifs logés au sein du contrat et confiés à la banque dépositaire de son choix jusqu’à l’échéance du contrat. Cette formule permet d’accéder à un univers d’investissement étendu incluant fonds immobiliers, private equity etc… (dans le respect de la législation).