juin 3, 2022

Il est toujours possible et même conseillé d’anticiper la transmission de son patrimoine le plus tôt possible, et pour cela de songer à réaliser à des donations. Dans le cas d’une transmission intergénérationnelle, ces dernières bénéficient d’un abattement renouvelable tous les 15 ans de 31 865€ par petit-enfant et de 5 310€ par arrière petit-enfant. Au-delà, les sommes sont taxées selon le barème progressif des droits de mutation à titre gratuit (en ligne directe) avec un taux marginal de 45% au-delà de 1 805 677€.

Le don manuel de sommes d’argent peut également être judicieux en termes de transmission puisqu’il permet, sous certaines conditions, de bénéficier d’un abattement supplémentaire, renouvelable par période de 15 ans, de 31 865 €.

Si la donation est une option à ne pas négliger pour amorcer la transmission intergénérationnelle, les abattements disponibles restent limités. En outre, elle est irrévocable, ce qui signifie qu’une fois les fonds transmis, le donateur ne peux plus faire marche arrière et ce même si sa situation financière évolue.

En présence d’enfants, un saut de génération peut également être effectuée au moment de la succession, mais seulement dans la limite de la quotité disponible1. L’abattement s’élèvera alors à 1 594€ par petit-enfant ou arrière petit-enfant. Le barème d’imposition étant identique à celui exposé précédemment.

Par ailleurs, la souscription d’un contrat d’assurance vie peut quant à elle offrir une flexibilité intéressante. En effet, si les petits-enfants ou arrière-petits-enfants peuvent directement être désignés bénéficiaires, il est également possible grâce à une rédaction adaptée de la clause bénéficiaire de coupler transmission en ligne directe et transmission intergénérationnelle en fonction notamment de la situation des différentes parties au moment du dénouement du contrat. L’avantage de cette solution réside dans sa flexibilité non seulement du vivant du souscripteur qui reste libre d’effectuer des rachats en fonction de ses besoins, mais également au moment du décès de ce dernier laissant alors la possibilité de mettre en œuvre la transmission intergénérationnelle seulement si les enfants n’ont pas besoin des fonds.

La renonciation au bénéfice du contrat

Qu’est-ce que cela signifie, et comment renoncer ?

Renoncer au bénéfice du contrat signifie ne pas accepter le bénéfice d’un contrat dont on est désigné bénéficiaire. Les conséquences de la renonciation seront fonction de la rédaction de la clause bénéficiaire (bénéficiaire de second rang, représentation prévue, clause d’accroissement, etc.). Il est donc primordial pour le preneur de rédiger la clause bénéficiaire en conséquence.

La renonciation au bénéfice des capitaux décès constitue un droit personnel du bénéficiaire. Elle est définitive et ne peut être partielle (la renonciation doit être pure et simple). En outre, il n’est pas possible de renoncer à son rang de bénéficiaire, la renonciation a lieu sur le bénéfice du contrat dans son ensemble.

Par ailleurs, l’assurance vie étant considérée comme hors succession[2], la renonciation au bénéfice de cette dernière doit être distinguée de la renonciation à la succession et n’emporte aucune conséquence sur la succession (et inversement). En effet, c’est à la date de l’exigibilité des prestations, c’est-à-dire au jour du décès que s’apprécie la détermination des bénéficiaires. Tel que précisé par l’article L132-8 du code des assurances[3], dans l’hypothèse d’une renonciation à la succession, les personnes étant désignées bénéficiaires des capitaux décès par le biais de la qualification « d’héritiers » ne perdent ainsi pas leur droit à recevoir les capitaux décès issus du contrat d’assurance vie en question.

Suite à la renonciation, et pour le calcul des droits de succession éventuellement dus en application de l’article 757B du Code Général des Impôts (« CGI »), le lien de parenté à prendre en compte est celui entre le second bénéficiaire (i.e. celui qui reçoit effectivement les fonds) et l’assuré.

Si aucun formalisme n’est légalement requis, il est nécessaire de porter cette renonciation à la connaissance de l’assureur.

Point d’attention : afin d’écarter le risque de toute requalification en libéralité, la renonciation « au profit de » doit être évitée.

Quel est l’intérêt d’organiser cette renonciation au bénéfice du contrat ?

Lorsque la clause bénéficiaire est rédigée de manière à prévoir le cas où le bénéficiaire de 1er rang n’a pas besoin des capitaux décès, la liberté lui est offerte de ne pas les accepter afin de laisser la transmission s’opérer aux bénéficiaires suivants.

En fonction de l’âge du bénéficiaire de 1er rang ou encore de ses besoins au moment du dénouement du contrat, il peut ainsi être opportun pour lui de renoncer au bénéfice du contrat afin que la transmission se fasse directement aux enfants/petits-enfants (bénéficiaires de second rang). Dans certains cas, et notamment lorsque les capitaux décès sont soumis à l’article 990 I du CGI, cela permet de profiter de l’abattement de 152 500€. La transmission bénéficie alors d’une fiscalité privilégiée qui ne serait pas disponible si celle-ci était opérée seulement au décès de l’époux survivant ou du parent bénéficiaire de premier rang.

La renonciation en facilitant la transmission directe à la génération suivante permet d’éviter de cumuler les impositions en raison des transmissions successives.

En outre, la transmission effectuée par le biais du contrat d’assurance vie est hors succession, cela signifie qu’il ne sera pas tenu compte des capitaux décès versés aux bénéficiaires lors du règlement de la succession et du calcul de la réserve héréditaire[4].

Point d’attention : une actualisation régulière permet de suivre l’évolution de la situation personnelle et des objectifs du client. En outre, tout changement de clause bénéficiaire doit être notifié à l’assureur afin que celui-ci soit en mesure de procéder au dénouement en respectant la volonté du souscripteur.

Exemples de clauses bénéficiaires et leur impact en cas de renonciation

Cas n°1 – Absence de bénéficiaire de second rang

« Mon fils Arthur X. né le 06/04/1980 ».

En l’absence de bénéficiaire de second rang, les capitaux décès intègrent la succession et seront soumis à la fiscalité successorale classique[5], sans pouvoir bénéficier du régime fiscal favorable de l’assurance vie.

Cas n°2 – Bénéficiaires successifs et représentation prévue

« Mon conjoint marié non séparé de corps judiciairement ou mon partenaire de Pacte Civil de Solidarité ; à défaut mes enfants, nés ou à naître, par parts égales, vivants ou représentés, la représentation s’appliquant en cas de prédécès ou de renonciation ; en cas de prédécès ou de renonciation de l’un de mes enfants, et de ses représentants, sa part reviendra par parts égales à mes autres enfants, vivants ou représentés, la représentation s’appliquant en cas de prédécès ou de renonciation ; à défaut mes héritiers. »

Si au moment du dénouement, le conjoint n’a pas besoin des fonds, il peut renoncer au bénéfice du contrat, l’attribution des capitaux décès se fera alors aux enfants directement. Si un des enfants renonce, les capitaux décès seront attribués à ses descendants. La rédaction de cette clause permet d’être en mesure de faire bénéficier l’enfant ou le petit enfant du régime fiscal favorable de l’assurance vie tout en conservant une certaine flexibilité en fonction des besoins de chacun.

Cas n°3 – Exemple chiffré

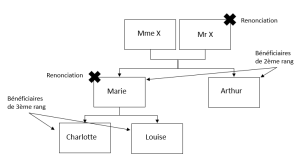

Mme X. a un conjoint survivant et 2 enfants, Marie et Arthur. Marie a à son tour deux filles, Charlotte et Louise. Nous allons analyser l’impact fiscal de la renonciation comparée à deux transmissions cumulées en présence de la clause bénéficiaire du cas n°2.

Nous partirons de l’hypothèse qu’au moment du décès de Mme X, Marie dispose d’un patrimoine suffisant, comprenant notamment des contrats d’assurance vie en son nom (avec des primes versées avant les 70 ans de la vie assurée) pour un montant supérieur aux abattements disponibles.

Sans renonciation

- Transmission conjoint survivant : 600.000€

- Transmission à Marie et Arthur : 300.000€ chacun (abattement de droit commun non disponible)

- DMTG : 58.194€/enfant

- Montant net reçu : 241.806€/enfant

- Transmission à Charlotte et Louise : 120.903€ chacune (abattement de droit commun non disponible)

- DMTG : 22.375€/petit-enfant

- Montant net reçu : 98.528€/petit-enfant

Avec renonciation

Transmission à Arthur : 300.000€

- Abattement de 152.500€ et impôt de : 29.500€

- Montant net reçu : 270.500€

- Différence de 28.694€

Transmission à Charlotte et Louise : 150.000€ chacune

- Abattement de 152.500€

- Montant net reçu : 150.000€

è Différence de 51.472€

Envie d’en savoir plus ? Contactez nos équipes

Ce sujet pourrait également vous intéresser :

Assurance-vie et transmission – OneLife

[1] Pour aller au-delà, il faut envisager une donation transgénérationnelle (C. civ. art. 1075-1).

[2] Article L132-12 du Code des assurances.

[3] « Les héritiers, ainsi désignés, ont droit au bénéfice de l’assurance en proportion de leurs parts héréditaires. Ils conservent ce droit en cas de renonciation à la succession. »

[4] Sous réserve que les primes ne soient pas manifestement exagérées.

[5] Art. L. 132-11 code des assurances.