janvier 16, 2019

Face à une mobilité incontestablement grandissante des familles, le règlement des successions s’est complexifié intégrant à présent dans de nombreux cas un élément d’extranéité. En effet, le lieu de résidence du défunt, des héritiers ou encore le lieu de situation des biens peut engendrer une double imposition au moment de la succession. Il est par conséquent important de rappeler que la planification successorale internationale doit être envisagée à la fois sur le plan civil et sur le plan fiscal.

Le Luxembourg, de par son expertise internationale et ses produits adaptés à cette mobilité, ne fait pas office d’exception et la planification successorale par le biais de contrat d’assurance-vie doit elle aussi être réalisée avec précaution afin d’éviter toute double imposition lors du dénouement des contrats. Situés entre la Belgique et la France, les assureurs luxembourgeois traitent de nombreux cas impliquant ces deux juridictions.

Afin d’être en mesure d’appréhender les difficultés pouvant émaner de la planification patrimoniale franco-belge, une première description des principes directeurs généraux doit être réalisée, pour ensuite décrire brièvement les régimes successoraux propres aux deux Etats pour finalement conclure, ou non, à une possible conciliation de ces principes dans le cadre d’une structuration patrimoniale efficace.

I. Une harmonisation civile qui n’a rien de fiscal

Le règlement européen du 4 juillet 2012 harmonise les règles relatives à la compétence, la loi applicable, la reconnaissance et l’exécution des décisions, et l’acceptation et l’exécution des actes authentiques en matière de succession.[1] Il s’applique aux successions ouvertes à compter du 17 août 2015 et s’étend à tous les aspects du droit civil, excluant spécifiquement les matières fiscales, douanières et administratives.[2]

Nous retiendrons par conséquent qu’il est parfaitement envisageable que, dans le cadre d’une situation internationale, le droit civil applicable diffère du droit fiscal pertinent. Un bien dévolu selon la loi d’un Etat peut ainsi être imposable dans un autre Etat. La fiscalité liée à un contrat d’assurance-vie différant d’un Etat à un autre, il est pertinent à ce stade de s’attarder plus particulièrement aux régimes spécifiques applicables en France et en Belgique.

II. Régime d’imposition français de l’assurance-vie

a. Généralités

Le principe veut que les sommes payées au décès de l’assuré à un bénéficiaire déterminé ne fassent pas partie de la succession, et, partant, sont exclues du calcul de la réserve héréditaire et de la quotité disponible.[3] Il existe cependant des exceptions, notamment en présence de primes manifestement exagérées. Le caractère « manifestement exagéré » s’analyse au cas par cas en fonction notamment de l’âge du souscripteur, de sa situation familiale et patrimoniale et de l’utilité du contrat.

En outre, dans l’hypothèse où il n’est pas fait mention de bénéficiaire, en présence d’un refus de leur part, ou encore lorsque le bénéficiaire est décédé avant l’assuré, les sommes versées par l’assureur lors du dénouement du contrat seront réintégrées dans la succession de l’assuré et seront soumises aux droits de succession de la même manière que le reste du patrimoine du défunt.[4]

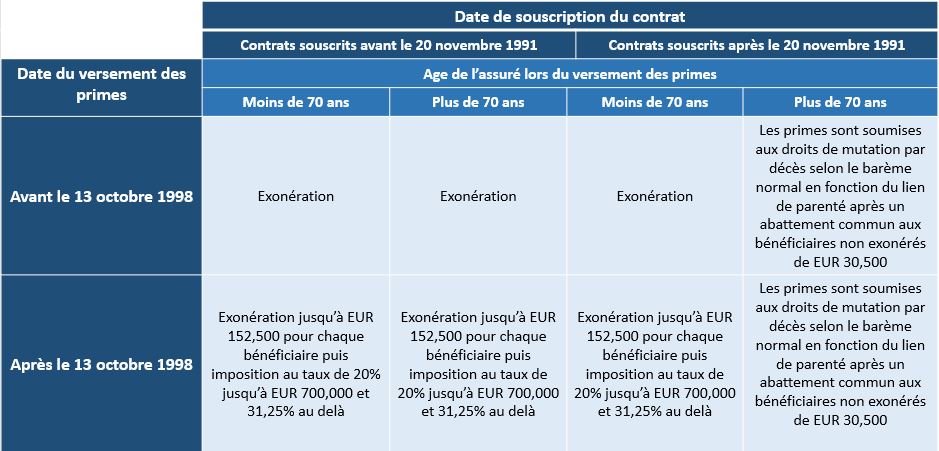

Le législateur français distingue les différents types de contrats d’assurance-vie pour ensuite leur appliquer un régime d’imposition spécifique lors du décès de l’assuré. Ce régime dépendra notamment de la date de souscription du contrat et de l’âge de l’assuré au moment du versement des primes. Ainsi, les sommes seront après des abattements spécifiques soumises soit par exception aux droits de succession[5], soit à un prélèvement spécifique tel que suit[6] :

Les sommes versées par l’assureur lors du décès de l’assuré à son conjoint, partenaire de Pacs ou encore à ses frères et sœurs (sous certaines conditions spécifiques) sont exonérées des droits de succession/droits spécifiques, et cela indépendamment de l’âge de l’assuré au moment du versement des primes. Pour tout autre bénéficiaire d’un contrat souscrit après le 20 décembre 1991 et dont les primes ont été versées après les 70 ans de l’assuré, l’application des droits de succession sera fonction du lien de parenté entre l’assuré et le bénéficiaire (avec un taux maximum s’élevant à 45% en ligne directe à partir de EUR 1,805,677).[7]

Par ailleurs, toujours dans le cadre d’un contrat souscrit après le 20 décembre 1991 et dont les primes ont été versées après les 70 ans de l’assuré, compte tenu de l’application des droits de succession selon le droit commun, les différents abattements disponibles selon le droit commun[8] peuvent s’ajouter à l’abattement global de EUR 30,500. Pour finir, il convient de rappeler que les capitaux n’ayant pas été soumis aux prélèvements sociaux du vivant, le seront au décès à un taux de 17,2%.

b. Quand s’appliquent les droits de succession français ?

Différents critères de rattachement entraînent l’application des droits de succession français[9] :

- Le fait que le de cujus (défunt) avait sa résidence fiscale en France au moment de son décès ;

- Le fait que les héritiers/les bénéficiaires soient résidents fiscaux français au jour du décès et l’aient été durant une période couvrant au moins six années des dix dernières années ;

- Le fait que le bien (meuble ou immeuble) transmis soit situé en France.

Ainsi, et sous réserve de l’application de conventions fiscales, lorsque le défunt est domicilié en France, les droits de succession concerneront le patrimoine mondial[10]. En outre, lorsque le défunt n’est pas domicilié en France lors du décès, les droits de succession pourront s’appliquer dans l’hypothèse d’héritiers/bénéficiaires résidents en France, au patrimoine mondial[11] ou dans l’hypothèse où ni le défunt ni les héritiers/bénéficiaires ne sont résidents en France, seulement aux biens situés en France[12].

III. Régime d’imposition belge de l’assurance-vie

a. Généralités

La conséquence fiscale de l’ouverture d’une succession pour cause de décès est sans nulle doute l’obligation, pour les héritiers, de régler les droits de succession ayant été calculés sur base de la déclaration de succession préalablement introduite, dans les 5 mois à compter du décès du de cujus, par les héritiers.

La détermination du montant de ces droits de succession est fonction premièrement de la Région (Bruxelles-Capitale, Wallonie, Flandres) dans laquelle la déclaration de succession a été déposée, à savoir la Région dans laquelle le de cujus avait établi son dernier domicile fiscal. Ensuite, le lien de parenté existant entre le de cujus est les ayants-droits à la succession sera déterminant quant au tarif de droits de succession applicable. Compétence régionale, les droits de succession varient de 3 à 80% en Belgique.

Plus particulièrement concernant l’assurance-vie, la structure du contrat permettra d’éviter les droits de succession normalement applicables à l’ouverture de la succession. La régionalisation de la Belgique ne rend pas les choses aisées en ce sens.[13] Nous retiendrons particulièrement les (parfois saisissantes) positions de l’administration compétente en matière de détermination, contrôle et perception ou encore restitution des droits de succession et d’enregistrement en Région flamande.[14]

Les articles pertinents du Code des droits de succession (Région wallonne et de Bruxelles-Capitale) et du Code flamand de la Fiscalité (Région flamande) soumettent la stipulation pour autrui aux droits de succession.[15] Cette notion particulièrement pertinente est un critère essentiel afin de procéder à toute planification patrimoniale. En effet, il ressort des textes légaux en vigueur qu’une stipulation pour autrui sera nécessairement présente dans tout contrat d’assurance-vie où le preneur sera une personne différente du bénéficiaire.

Une première manière d’éviter les droits de succession en utilisant la structure du contrat d’assurance-vie serait par exemple de transformer une stipulation pour autrui en une stipulation pour soi-même (non-imposable), ceci par le mécanisme de la cession de droits au contrat (encore communément appelée la « donation » du contrat). Ceci résulte en une potentielle application des droits de donation (3% ou 3.3% en ligne directe, dépendamment de la Région), excluant par conséquent toute application des droits de succession.

b. Quand s’appliquent les droits de succession belges ?

L’application des droits de succession en Belgique peut être distinguée de la sorte :

- Si le défunt avait son domicile fiscal en Belgique au moment du décès, les droits de succession sont dus sur le patrimoine mondial, déduction faite des dettes grevant ces biens.

- Si le défunt avait son domicile fiscal à l’étranger au moment du décès, les droits de succession sont dus sur la valeur des biens immobiliers situés en Belgique. Les dettes grevant ces biens sont déductibles sous certaines conditions. Taux progressifs applicables, variant selon la région (Bruxelles, Flandres, Wallonie). Nous parlerons plus spécifiquement de droits de mutation.

Le critère essentiel pour déterminer l’application des droits de succession belges demeure par conséquent le domicile fiscal du défunt (non seulement en Belgique, mais, plus loin, la région dans laquelle est localisé le résident fiscal belge concerné).[16]

Nous constatons par conséquent que les critères de rattachement des compétences fiscales en matière de droits de succession varient d’un pays à l’autre. La France et la Belgique ne font ainsi pas exception à ce constat. Reste à déterminer si une conciliation fiscalement efficace entre ces deux régimes est envisageable… Cette analyse fera l’objet d’une prochaine contribution.

Si vous intéressé(e) par des cas concrets (case studies), téléchargez notre e-book #Réussir sa #Succession 1ière et 2ième parties

Auteurs:

![]() Fanny PERPERE – Wealth Planner

Fanny PERPERE – Wealth Planner

![]() Nicolas MILOS – Senior Wealth Planner

Nicolas MILOS – Senior Wealth Planner

[1] RÈGLEMENT (UE) No 650/2012 DU PARLEMENT EUROPÉEN ET DU CONSEIL du 4 juillet 2012

[2] RÈGLEMENT (UE) No 650/2012 DU PARLEMENT EUROPÉEN ET DU CONSEIL du 4 juillet 2012, article 1.1.

[3] Art. L 132-12 Code des assurances (« C. ass. »).

[4] Art. L 132-11 C. ass.

[5] Art. 757 B du code général des impôts (« CGI »)

[6] Art. 990 I CGI

[7] Montant applicable pour l’année 2019

[8] Art. 779 CGI et art. 788 CGI

[9] Art. 750 ter CGI

[10] Art. 750 ter 1° CGI

[11] Art. 750 ter 3° CGI

[12] Art. 750 ter 2° CGI

[13] Loi du 16 janvier 1989 relative au financement des communautés et des régions.

[14] Référence est faite, à ce sujet, à une contribution précédente intitulée : « Réforme civile en Belgique : VLABEL s’adapte rapidement… même peut-être trop », N. MILOS.

[15] Article 8 du Code des droits de succession ; article 2.7.0.1.6 du Code flamand de la fiscalité.

[16] Région de Bruxelles-Capitale, wallonne, ou flamande. Notons que si le défunt a eu son domicile fiscal dans plus d’une seule Région belge au cours de 5 années précédant son décès, les tarifs applicables seront ceux de la Région de la plus longue résidence fiscale.